Por 0,24% Taxa de despesas de gerenciamento (MER), Você obtém uma mistura completa de 80% de ações globais e 20% de títulos, reequilibrados periodicamente, com um viés doméstico canadense para melhorar a eficiência tributária e reduzir o risco de moeda. Apesar de seu viés de prolongamento, ele paga um dividendo trimestral não inconsiderável. Se a imitação é uma forma de bajulação, o VGRO é muito elogiado: agora existem copiadores por aí de outros fornecedores – xgro, zgro, tgro, hgrw – todos com menores.

VGRO Holdings

Que estoques o VGRO tem?

- Vanguard US Totalidade Market Índice ETF 35,14%

- Vanguard FTSE Canadá All Cap Índice ETF 24,65%

- Vanguard FTSE desenvolveu todos os Cap EX America America Índice ETF 14,44%

- Índice de títulos agregados canadenses da Vanguard ETF 11,83%

- Mercados emergentes da Vanguard FTSE Todos os Índice Cap 5,47%

- Vanguard Global ex-US Agregate Bond Índice ETF (CAD-HEDGED) 4,23%

- Vanguard US Agregate Bond Índice ETF (CAD-HEDGED) 4,21%

Em 30 de abril de 2025

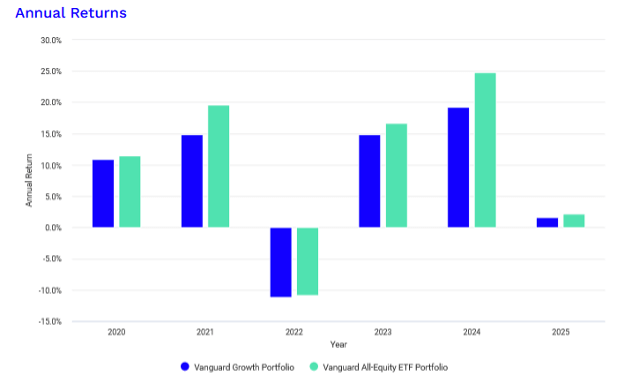

O ETF VGRO e seus colegas não são perfeitos, nem são tão “seguros” quanto alguns investidores canadenses podem assumir. De traje, durante 2022, o preço da VGRO caiu 11,19%, um rebaixamento mais profundo do que sua contraparte de ações de 100%, o portfólio de ETF da Vanguard All-Equity (VEQT).

Isso ocorre porque a manga de relação de 20% da VGRO, normalmente um buffer contra perdas de ações devido à sua interdependência negativa usual, também caiu acentuadamente diante do aumento das taxas de juros. A duração média das participações de títulos da VGRO é de 6,8 anos, o que significa que é bastante sensível a aumentos de taxas. Sendo tudo o mais igual, um aumento de 1% nas taxas pode levar a um declínio de preço de 6,8% unicamente no componente de títulos. E em 2022, isso ocorreu durante um mercado de baixa qualidade, exacerbando perdas para o VGRO.

Se você está preocupado com a repetição desse cenário-onde as ações e os títulos caem juntos-, há maneiras de substanciar as fraquezas da VGRO ou de qualquer portfólio fundamentado em estoque e relação. Cá estão duas idéias de ETF listadas no TSX que vale a pena considerar, juntamente com as compensações e o que você deseja observar.

Com as taxas de retenção do Banco do Canadá em 2,75%, os investidores ainda têm a opção de manter algumas reservas de caixa em seu portfólio, obtendo um rendimento decente sem assumir riscos significativos. O quantia é uma classe de ativos viável. Não possui o risco de ações de ações e evita o risco de taxa de crédito ou taxa de juros que você obtém com títulos. Quando as ações e os títulos caem ao mesmo tempo, o quantia é uma das poucas coisas que ainda detém seu valor.

Nesses momentos, o quantia é rei e longe de ser um peso morto. De traje, Warren Buffett (ou melhor, seu sucessor, Greg Abel) detém quase US $ 350 bilhões em Berkshire Hathaway. Dito isto, há uma jogada mais inteligente do que simplesmente deixar o quantia em sua conta de corretora.

Eu prefiro alguma coisa porquê o ETF global x 0–3 meses t-bill (cbil). Nascente ETF investe em projetos de tesouro emitidos pelo governo federalista de limitado prazo e retorna essencialmente a taxa de política do Banco do Canadá menos suas taxas. Com uma taxa de despesa de gerenciamento de 0,11%, o ETF atualmente produz muro de 2,58% anualizado.

Também é altamente líquido, com um spread de bid-span de um centavo e flutuação mínima de preços. A maneira porquê funciona é simples: seu preço aumenta lentamente ao longo do mês e depois cai um pouco na data ex-dividendo pelo valor da renda obtida naquele mês-como um padrão de dente de serra.